こんにちは、原 黒之介(はら くろのすけ)です。

わたしは「資産形成」と「自己投資」を通じて、サラリーマンの皆さんが“豊かな人生”を築くための情報を発信しています。

わたしは、ギリギリ40代で資産を3,000万作ることができました。

どうやって資産を築いたのか、3,000万あると何ができるのか、今後、何を目指すのかを紹介したいと思います。

資産3,000万の内訳

わたしは、投資を始めて、約10年で、資産が3000万円を超えることができました。

なんとか、48歳で到達することができました。

それでは、早速、資産3000万超えの内訳を公開します。

| 種類 | 資産 |

|---|---|

| iDeCo | 9,803,538円 |

| NISA | 2,224,969円 |

| セゾン投信(インデックス投資信託) | 11,693,585円 |

| 国内株式 | 4,874,803円 |

| 米国株式 | 2,319,249円 |

| 貯金 | 898,381円 |

| 合計 | 31,814,525円 |

投資を意識する前に、前職で、確定拠出年金制度(転職後は、iDeCo)があったことと、セゾン投信をやったことが大きかったと思います。

iDeCoの運用実績は、こちらで紹介しており、投資の勉強になりました。

セゾン投信は、2015年に開始しました。

当時は、今から思うと、投資知識ゼロでした(笑)

セゾン投信の運用実績は、こちらで紹介しています。

その後、NISA(今は旧NISA)、国内株式、米国株式を始め、徐々に増えていったといった感じです。

コロナ禍で、多少の暴落はありましたが、最近の上昇局面もあり、何とか、資産3000万に到達したといった感覚です。

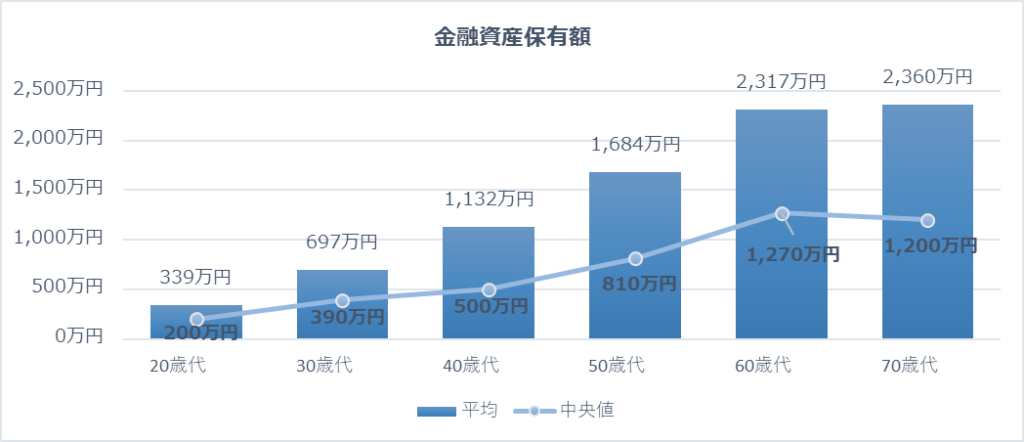

年代別の金融資産保有額

金融広報中央委員会(愛称:知るぽると)で、年代別にどれくらい金融資産のデータが公開されていたのでご紹介します。

こちらは、金融広報調査委員会による「家計の金融行動に関する世論調査[二人以上世帯調査](令和3年以降)」のデータからグラフ化したものです。

青の棒グラフになっている部分は、平均値です。

中央値は、折れ線グラフになっています。

これを見ると、高額保有者によって平均値が引き上げられていることが見てとれます。

40代では、金融資産の保有額は、500万前後が多いということになります。

続いて、年代別の金融資産目標残高を見てみましょう。

こちらは、30代以上では、大きな違いがありません。

中央値が、50代以降で2,000万円になっているのは、老後2,000万問題の報道があった影響でしょうか。。

いずれにしても、みなさん、2,000万円以上を目標にしているということが分かりますね。

住宅ローン

わたしは、資産3000万超えと話していますが、住宅ローンの返済もあります。

実は、住宅ローンの返済額だけで、5,000万以上あります(笑)

不動産投資ではなく、自宅の住宅ローンです。

先ほどの家計の金融行動に関する世論調査のデータに住宅ローン残高もありましたので、グラフにしてみました。

やはり、30代で住宅を購入する人が多いのでしょうか、30代をピークに徐々に下がってきています。

わたしは、このグラフの40代平均を上げてしまっていますね。

それでは、資産3,000万超えと、住宅ローンの5,000万超えになっているかお話ししますね。

わたしの周りの30代、40代は、もう少しローン残高がある感覚ですが、そうでもないのかもしれないですね。

みなさん、計画的に、返済しているようです。

住宅ローンと投資

住宅ローンが、5,000万円以上で、資産が3,000万あっても、マイナスなんじゃない?って思う方も多いと思います。

資産 : プラス 3,000万円

住宅ローン : マイナス 5,000万円

なぜこうなっているかと言うと、住宅ローンの繰り上げ返済はせずに、すべて投資に回してます。

収入に余裕が出てきたり、支出を減らしたりして、住宅ローンの繰り上げ返済をしている方は多いと思います。

わたしも、最初に自宅を購入した30代の時は、がんばって繰り上げ返済していました。

40代になって、自宅を売って、新しいマンションを購入したのですが、その時のローン利息が0.625%でした。

これ、がんばって繰り上げ返済することが、本当にベストなんだろうかと考え、投資のリターンと比較しました。

単純に比較はできないのですが、今のローン利息と返済額、投資額と比べると、投資のリターンが高いことが分かりました。これにより、投資を優先し、住宅ローンは、そのまま返済を続けることにしたのです。

※こちらは、市場と、投資商品、住宅ローンの金利などによりますので、ご注意ください。

幸い、ここ数年は、変動金利の利率も下がる一方で、投資のリターンもそれほど悪化していない状況が続き、この資産と、住宅ローンのバランスになったということです。

ちなみに、住宅は、中古でも7,000万円の価値があるので、全体の資産としては、こうなります。

資産 : 3,000万円

住宅ローン : 5,000万円(資産価値7,000万円)・・・プラス2,000万円

住宅は、自宅として住んでいますが、今売却した場合は、住宅ローンを返済して、プラス2,000万ほど、資産と合わせると、約5,000万円になる試算です。

3000万あるとできること

正直、できることは、あまり変わらないと思います。

日々の生活で、余裕が出ていることもなく、以前とあまり変わらない生活をしています。

スーパーで買い物をするときに、多少良いものを買ったり、会社で飲むときにおごったりと、そんな生活です。

ただ、変わったことは、気持ちに余裕が出たことです。

以前は、住宅ローンがいつ終わるのか見えなかったり、いつまで働くのかなど、漠然とした不安がありました。

それが、徐々になくなってきた感覚があります。

最初にマンションを購入したのが、30代前半でした。

その時に、3,000万円以上の35年返済の住宅ローンを契約した時は、正直かなり不安でした(笑)

今まで、そんな数百万以上の買い物をしたことがなかったのに、突然、3,0000万円以上です。

30代で、コツコツと、繰り上げ返済をしていましたが、当時の収入では、さほど減らず、先が見えない状態で、見ないようにしていましたね。

今は、何かあれば、自宅を売却して、資産が残るので、やっていけることが分かっています。

この点が、不安が少なくなり、気持ちに余裕が出てきた理由だと思います。

どうやって3000万作るか

それでは、どうやって、3,000万の資産を作るかです。

ポイントは、以下の3つだと思います。

1. 自己投資して、収入を上げる

2. 支出を減らす、収入を上げても、なるべく増やさない

3. 貯蓄率を上げる(投資に回すお金を作る)

このポイントは、いろんな資産形成の本にも書かれていて、YouTube情報が多くあります。

わたしもやってみて、実感しています。

20代、30代は、自己投資でしょうかね、収入が上がります。

※上がらない時は、転職を考えた方が良いでしょう。。

趣味にお金をかけるのは、知識、人脈が広くなるため、そこはある程度使ってよいと思います。

あとは、無駄な支出を減らして、ひたすら投資です。

これを地道に続けることです。

最初は、大変に感じる方も多いと思いますが、資産が増えてくると、徐々に実感でき、良いサイクルになると思います。

今後目指すこと

次は、資産5,000万を目指しています。

資産5,000万を超えると、住宅の資産価値を除いても、資産がプラスになります。

住宅ローンが、資産だけで、全額返済できると分かると、気持ち的にももっと楽になると思います(笑)

コメント